Tutti i fatti principali delle startup italiane in una timeline, gli investimenti, i deal, le acquisizioni di startup italiane e fatte da italiani all’estero

Il fascino dei dati è che aiutano a capire come davvero vanno le cose. Non sono tutto, ma aiutano. In uno scenario in crescita come è quello delle startup italiane il fascino è duplice. Perché oltre alla necessità di comprensione, di una bussola, si aggiunge anche la curiosità di vedere qualcosa in stato embrionale in un cammino di crescita. I suoi punti di forza, di debolezza, le strategie, le soluzioni adottate dagli attori in campo. Cominciamo a parlare di imprenditori che operano in un tessuto produttivo specifico. Quello italiano.

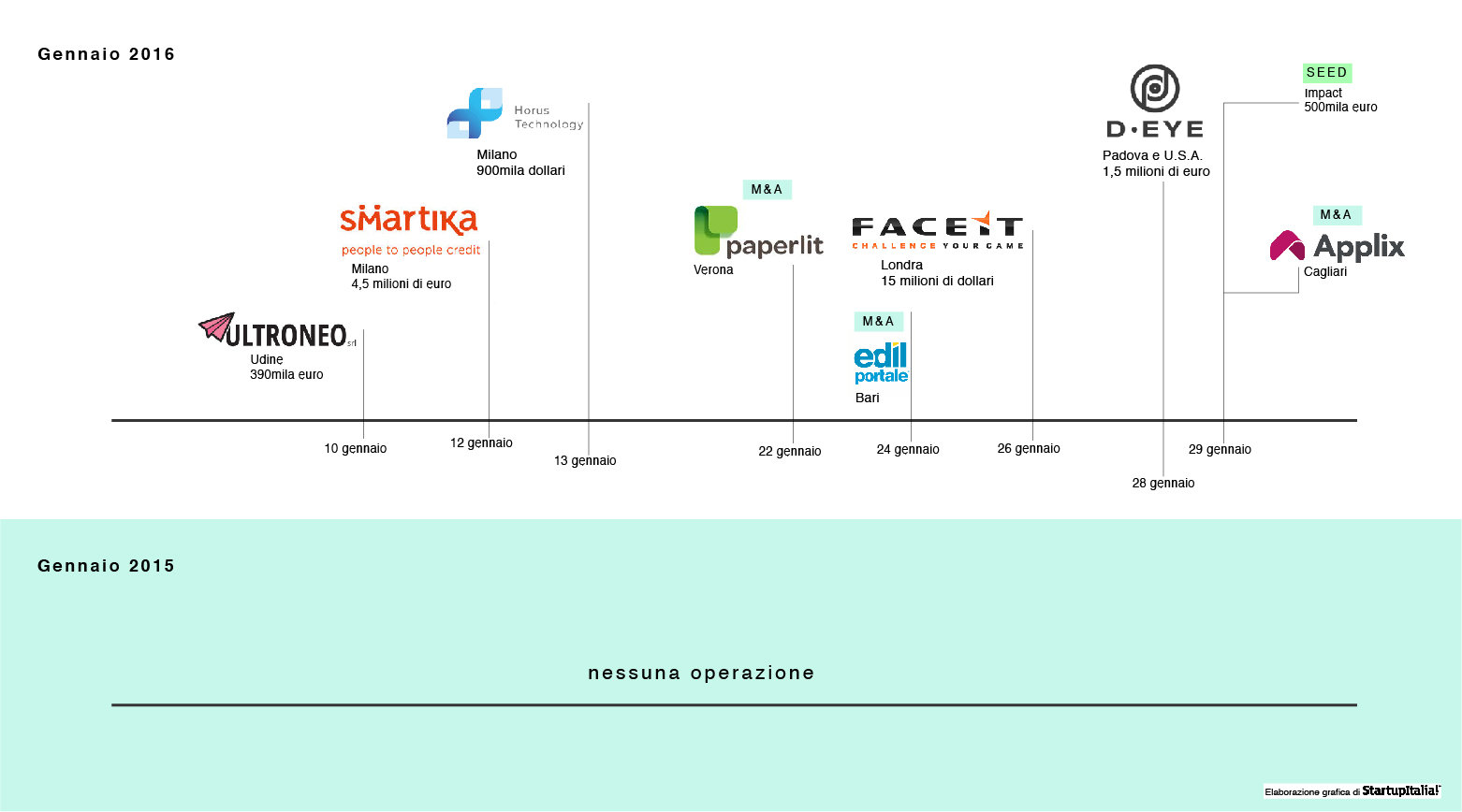

A gennaio 2015 non c’era stata alcuna operazione di venture. Quest’anno ne abbiamo contate 4, più 1. Quattro in startup italiane, con sede legale in Italia. Una di startup italiane, con founders e team italiani, ma con sede all’estero. Le abbiamo rappresentate ancora una volta in una timeline. Perché la dimensione del tempo è quella del cambiamento per definizione. La metodologia è la stessa usata per la timeline in cui abbiamo descritto gli investimenti nel 2015. Deal chiusi, comunicati, in startup con founders italiani e senza badare da dove arrivano i soldi. Arriviamo a gennaio 2016. In complesso abbiamo registrato operazioni pari a 22,290 milioni (euro più euro meno se si tiene conto del cambio euro dollaro in una delle operazioni elencate, Horus). Il round più importante è quello chiuso da FaceIt, ltd guidata da Niccolo Maisto, ceo, Michele Attisani, coo, and Alessandro Avallone, Chief Gaming Officer. Team italianissimo, ma a Londra. 15 milioni. Un solo round A a Londra fa quasi come tutti i round di investimento fatti in Italia in 6 operazioni diverse messi insieme.

A gennaio investiti 7,2 milioni in startup

22,2 se contiamo le startup fatte da italiani, ma all’estero

Stando ai dati resi pubblici, i round in startup italiane (per sede legale) sono complessivamente di 7,290 milioni. Abbiamo tenuto fuori gli investimenti non dichiarati: quelli dell’acceleratore di startup dell’IOT Breed Reply nella startup Amiko di Duilio Macchi e gli investimenti di Atlante Venture e Innogest in Principia nella startup italiana Pi-Cardia, (è si un’operazione di venture, ma non in Italia).

Le 3 più importanti operazioni di M&A (acquisizioni)

E la via alternativa all’open innovation

Nella timeline abbiamo segnato altre operazioni notevoli. Si tratta di operazioni di merger&acquisition, di acquisizioni tra aziende, quindi non propriamente operazioni di venture capital. Sono tre e raccontano una delle strade affrontate da alcune digital company italiane per crescere sul mercato in una piazza sottocapitalizzata lato venture come l’Italia. La prima è quella di Edilportale, che si lanciata nella prima acquisizione internazionale con Seyduk, startup finlandese di design visualizzato in 3D. La seconda è quella di Paperlit, anche questa operazione fatta all’estero, in Inghilterra, dove ha comprato i servizi digitali di Stonewash. L’ultima, forse quella più rappresentativa e simbolica, quella di Apllix, che ha comprato Melazeta, per cercare di ampliarsi nel mercato del gaming. Operazioni che raccontano un modo alternativo di crescita delle startup italiane. Crescere per acquisizioni. Una via alternativa, a tratti obbligata come ci ha raccontato il ceo di Applix Claudio Somazzi, che racconta perché questa strada, più che una scelta, è stata obbligata dalla necessità di trovare strade alternative al capitale di ventura.

Arcangelo Rociola

@arcamasilum

Ecco tutte le operazioni di venture effettuate a gennaio 2016

- Ultroneo, fintech, spin-off dell’Università degli Studi di Udine ideatrice di Get Your Bill, software per l’emissione delle fatture via Pos, ha ottenuto il supporto di Italian Angels for Growth, e di Aldabra Capital, che hanno investito complessivamente 390mila euro, acquisendo il 20,7% delle quote della società e valutandola così 1,9 milioni di euro.

- Smartika, altra fintech, 4,5 milioni di euro Hamilton Ventures di Londra, piattaforma di social lending, o peer to peer lending, ovvero prestiti personali fatti da privati ad altri privati attraverso una piattaforma. Si tratta ad oggi del round di investimenti più grosso del 2016.

- Horus Technology, startup che coniuga robotica, health tech e realtà aumentata al servizio di ipovedenti e non vedenti ha concluso un round di investimento di 900 mila dollari dall’americana 5Lion Holdings. A marzo aveva raccolto un seed da 30K, lo abbiamo raccontato qui insieme alla sua storia.

- D-Eye, startup che ha sviluppato un dispositivo ottico brevettato, compatibile con i principali smartphone sul mercato, che permette di effettuare esami della retina sfruttando la telecamera e il sistema di illuminazione degli smartphone. E’ stato il primo closing ufficiale di Invitalia Ventures, il fondo di investimenti in startup guidato da Salvo Mizzi per conto di Invitalia, controllata del ministero dell’Economia. Se ne attendono altri per altri 3,5 milioni.

- FaceIt, 15 milioni dal fondo italiano United Ventures, Anthos Capital e Index Ventures. FaceIt abbiamo detto è guidata da un team tutto italiano, ma ha sede a Londra. Dove cresce, e tanto. Fornisce un sistema per giocare online in multiplayer.

- Il bando Impact invece ha dato a 5 startup italiane un seed investment di 500 mila euro, un’operazione di seed investment tra le poche note (e attese) quindi meritevole di nota. Nato nel 2014 a Madrid, nell’ultimo round di startup 5 su 18 sono italiane. Qui i dettagli delle operazioni.